来源:成都益财会计服务有限公司 时间:2025-03-16 17:49:45 [举报]

创新技术应用,提升服务效率与质量

智能化财务处理系统

益财积极引入的智能化财务处理系统,利用人工智能、大数据和云计算等技术,实现财务数据的自动化采集、分类、录入和分析。该系统能够快速准确地处理大量的财务交易数据,减少人工操作的错误和繁琐,大大提高了记账和报表编制的效率。

通过智能化的数据分析功能,系统可以自动生成财务分析报告,为企业提供深入的财务洞察。例如,通过对企业收入和成本的趋势分析,帮助企业发现潜在的盈利增长点和成本优化空间;通过对财务比率的分析,评估企业的偿债能力、营运能力和盈利能力,为企业的融资决策和战略规划提供有力支持。

数字化税务管理工具

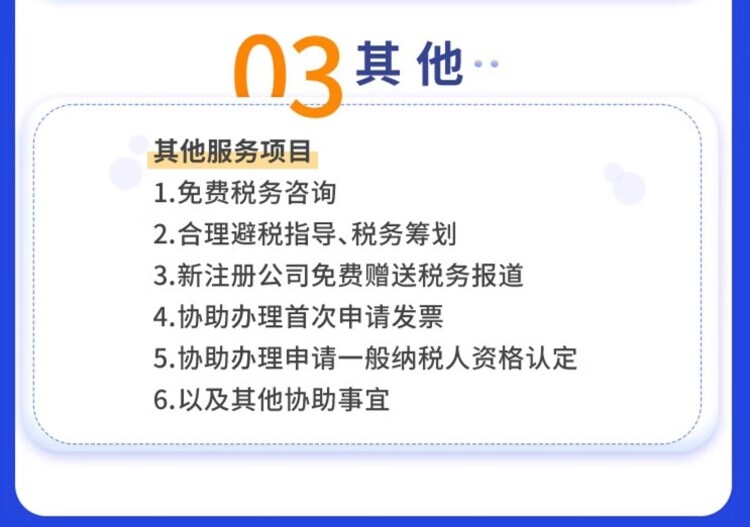

在税务管理方面,益财运用数字化税务管理工具,实时跟踪和解读国家税收政策的变化,确保企业能够及时享受相关税收优惠政策,降低税务风险。该工具可以自动完成税务申报、税款计算和缴纳等工作,同时对企业的税务风险进行实时监测和预警,帮助企业提前防范税务问题的发生。

借助大数据技术,益财能够对企业的税务数据进行深度分析,为企业制定个性化的税务筹划方案。通过合理优化企业的税务结构,合法合规地降低企业税负,提高企业的资金利用效率和竞争力。

创新人才培养,打造团队

多元化培训体系

益财重视人才的培养和发展,建立了多元化的培训体系,以提升团队成员的素质和创新能力。公司定期组织内部培训课程,邀请行业和学者进行授课,内容涵盖财务会计、税务法规、审计准则、财务管理等多个领域,确保团队成员不断更新知识体系,掌握新的行业动态和技术应用。

同时,益财鼓励员工参加外部培训和学术交流活动,拓宽视野,与同行进行深入的交流和学习。此外,公司还为员工提供在线学习平台,方便员工随时随地进行自主学习,满足不同员工的学习需求和时间安排。

实践与创新并重的培养模式

为了培养员工的实践能力和创新思维,益财采用实践与创新并重的培养模式。在日常工作中,为员工提供丰富的实践机会,让他们参与到各种复杂的财务项目中,通过实际操作积累经验,提升解决问题的能力。同时,鼓励员工积极提出创新性的想法和解决方案,对于有价值的创新建议,公司给予充分的支持和奖励,营造良好的创新氛围。

益财还注重团队协作和知识共享,通过定期的团队交流会议和项目总结会,让员工分享工作中的经验和心得,促进团队成员之间的相互学习和共同成长。这种团队协作和知识共享的文化,不仅提高了团队的整体战斗力,还为创新提供了肥沃的土壤,使益财能够不断推出符合市场需求和企业发展的创新服务。

崇州纳税筹划主要有以下方法:

一、利用税收优惠政策

产业优惠政策利用

高新技术产业:崇州地区对于高新技术企业通常有显著的税收优惠。企业若符合高新技术企业认定标准,如在研发投入占比、高新技术产品收入占比、科技人员占比等方面达标,可享受企业所得税减按 15% 税率征收的优惠。例如,当地一家从事软件开发的企业,经认定为高新技术企业后,原本 25% 的企业所得税税率降为 15%,大幅减轻了税负。

环保产业:环保节能产业也备受政策支持。对于从事符合条件的环境保护、节能节水项目的企业,自项目取得笔生产经营收入所属纳税年度起,实行企业所得税 “三免三减半” 政策。比如崇州的一家污水处理企业,在运营初期就通过利用该政策节省了大量的企业所得税支出。

区域优惠政策利用

经济开发区和工业园区:崇州的各类经济开发区和工业园区往往有特殊的税收政策。入驻企业可能享受增值税、企业所得税地方留存部分一定比例的返还。比如在某工业园区,企业缴纳的增值税地方留存部分的 50% 可返还给企业,这对于降低企业税负有着积极的作用。

民族地区或特殊区域:如果企业位于民族自治地方等特殊区域,经省级人民批准,可以减征或者免征企业所得税中属于地方分享的部分。这为在这些区域经营的企业提供了特的纳税筹划空间。

二、选择合理的企业组织形式

公司制与合伙制的选择

从纳税角度看,公司制企业需缴纳企业所得税,股东分红还需缴纳个人所得税,存在双重征税问题。而合伙制企业一般不需要缴纳企业所得税,合伙人只需根据分配所得缴纳个人所得税。例如,一家小型的创意设计工作室,如果注册为有限责任公司,利润需先缴纳 25% 的企业所得税,股东分红再缴纳 20% 的个人所得税;若注册为合伙企业,只需合伙人按经营所得缴纳个人所得税,税率高为 35%,整体税负可能更低。

子公司与分公司的选择

税收预缴方面:子公司是立法人,需立核算并缴纳企业所得税,与母公司分别进行纳税申报;分公司不是立法人,其企业所得税需汇总到总公司一并计算缴纳。若崇州某总公司预计分公司在设立初期会亏损,设立分公司可将亏损在总公司汇总纳税时进行抵扣,减少总公司应纳税额。

税收优惠享受方面:如果子公司符合当地的税收优惠条件,可以立享受优惠政策,而分公司则需与总公司统一考量是否符合优惠条件。例如,总公司不在税收优惠区域,分公司所在的崇州地区有针对新设立企业的税收优惠,此时设立子公司可能更有利于享受当地优惠。

三、合理规划成本费用

存货计价方法选择

在物价上涨时期,采用先出法(FIFO)计价存货,会使成本偏低,利润偏高,导致所得税增加;而采用加权平均法或个别计价法可以使成本相对均衡,避免利润波动过大带来的税负增加。例如,崇州一家建材销售企业,在原材料价格持续上涨时,将存货计价方法由先出法改为加权平均法,有效降低了当期利润,减少了企业所得税支出。

固定资产折旧方法选择

直线法与加速折旧法:直线法每年计提的折旧额相对固定,而加速折旧法(如双倍余额递减法、年数总和法)前期计提折旧多,后期计提折旧少。企业如果处于税收优惠期外,采用加速折旧法可以使前期成本增加,利润减少,从而延迟纳税,获得资金的时间价值。例如,崇州的一家制造企业在非税收优惠期间,对新购置的生产设备采用双倍余额递减法计提折旧,前期减少了应纳税所得额,节省了现金流。

折旧年限调整:合理确定固定资产折旧年限也可以进行纳税筹划。在符合税法规定的前提下,适当缩短折旧年限可以增加每年的折旧额,降低利润,减少所得税。但需注意,税法对各类固定资产折旧年限有低规定,企业需在规定范围内操作。

四、合理规划收入

收入确认时间调整

销售货物收入:对于采用赊销和分期收款方式销售货物的企业,合同约定的收款日期为收入确认时间。企业可以合理安排收款时间,从而控制收入确认的期间,将收入延迟到下一纳税年度,实现递延纳税。例如,崇州的一家电器销售企业,与客户签订了分期收款销售合同,将原本应在当年 12 月确认的一笔大额销售收入的收款日期约定为次年 1 月,从而将收入确认推迟到下一年,减少了当年的企业所得税应纳税额。

提供劳务收入:提供劳务交易结果能够可靠估计的,按完工百分比法确认收入。企业可以通过合理安排劳务进度来控制收入确认时间。如果企业预计当年盈利较多,可以适当放缓劳务进度,将部分收入确认推迟到下一年度,以降低当年税负。

五、税收递延筹划

研发费用加计扣除递延:企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按照本年度实际发生额的一定比例(如 75%)在税前加计扣除;形成无形资产的,按照无形资产成本的一定比例(如 175%)在税前摊销。企业可以将研发费用合理安排在不同年度,实现税收递延效果。例如,崇州一家企业有多个研发项目,可将部分项目的费用支出提前或推迟,结合企业的盈利状况,在不同年度享受加计扣除,降低整体税负。

企业重组税收递延:在符合条件的企业重组中,如股权收购、资产收购、企业合并、企业分立等,企业可以选择特殊性税务处理,实现税收递延。例如,在企业合并中,被合并企业的股东取得合并企业的股权支付,暂不确认有关资产的转让所得或损失,其非股权支付仍应在交易当期确认相应的资产转让所得或损失。企业可以利用这种方式,在不影响经营的前提下,合理规划重组交易,降低短期税负压力。

标签:崇州市崇州代理记账,崇州市小规模财税记账,崇州会计记账公司排名,崇州代办财务审计流程